「キシダDESへの出資」

これは、5月に英国ロンドンの金融ハブであるシティで行われた岸田文夫首相のスピーチです。 「自信を持って日本に投資してください。日本市場は成長を続け、安定しています」と説明した後、英語で「Invest in Kishida(岸田さん率いる日本に投資してください)」と締めくくった。

ただし、日本語で「である」を意味する敬称「です」が末尾に追加されたため、「Invest in Kishida Death」になりました。 英語で「death」は死を意味します。 スピーチを聞いている英国の金融関係者には、突然「岸田の死に投資する」ように聞こえるシーンでした。

もちろん、出席した英国人のほとんどは岸田首相の意図を理解しており、「岸田の死に投資」はハプニングに終わった。 しかし、一部の日本の証券業界関係者は、この英文の語尾が日本語で、あれもこれもできない現代の日本人の悩みを含んでいると評価している。

今年は、日本の富が急速に海外に流出する「キャピタルフライト」が起きています。 日米の金利差はさらに拡大し、円は32年ぶりの安値を付けた。

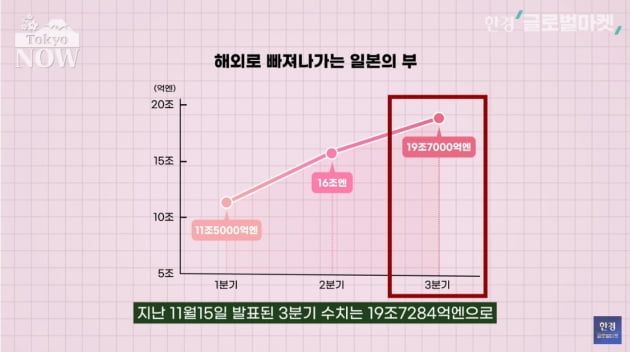

日本の富がどれだけ引き出されたかは、貿易損失によって確認できます。 これは、実質国内総生産 (GDP) と実質国内総所得 (GDI) の差であり、価格と交易条件の変化を反映しています。 今年の第1四半期には、11.5兆円(年換算)の富が日本を去りました。 第2四半期に16兆円に膨れ上がった流出額は、第3四半期には19兆7284億円(約189兆ウォン)で、統計比較が可能な1994年以来の高水準。。

日本からの資本逃避は、昨年の第 1 四半期から第 7 四半期も止まりません。 日生経済研究所経済研究部長の斉藤太郎氏は「第7期で約25兆円の富が奪われ、日本の企業や家計の実質購買力は低下している」と指摘。 」と彼はロイターに語った。

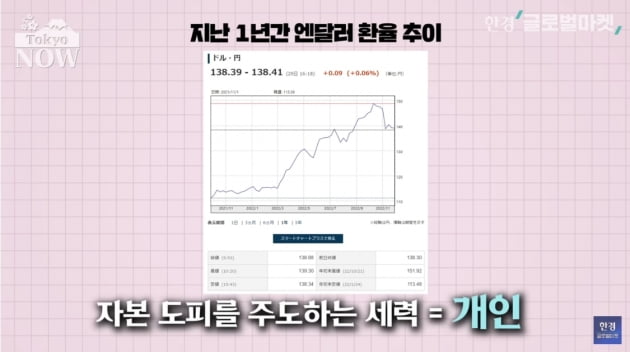

資本逃避の原動力は個人です。 銀行預金の金利は実質ゼロですが、円安で円資産の保有が停滞し、損失を被っています。 日本人がドルやその他の海外資産を購入するために売却した円資産の数を測定するために、昨年10月に統計が発表されました。

日本金融先物取引協会の外国為替取引動向によると、9月の日本の個人向け外国為替取引高は初めて1,000兆円を超え、1,098兆円となった。 過去最高の昨年6月の955兆円を143兆円上回った。 ユーロやポンドなどの他の通貨を含む外国為替取引の総額も、過去最高の1,398兆円に達しました。

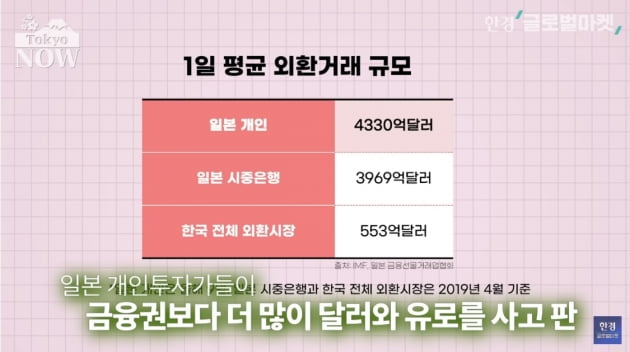

個人投資家の 1 日の平均 FX 取引高は約 60 兆円 (約 4,330 億ドル) です。 日本の商業銀行の 1 日平均外国為替取引高は 55 兆円 (約 3,969 億ドル) です。 日本の個人投資家は、外国為替を主業務とする商業銀行よりも多くの外貨を売買した。 韓国の外国為替市場の 1 日平均取引額は 553 億ドルで、日本人の 8 分の 1 です。

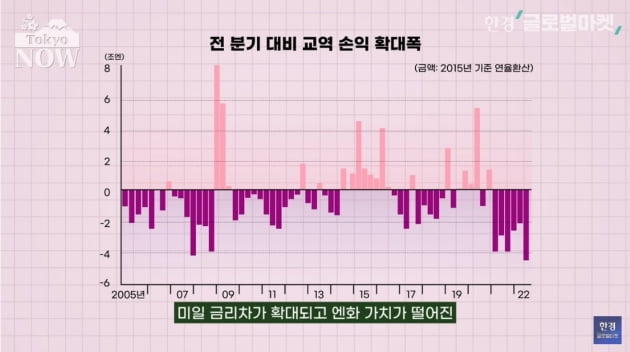

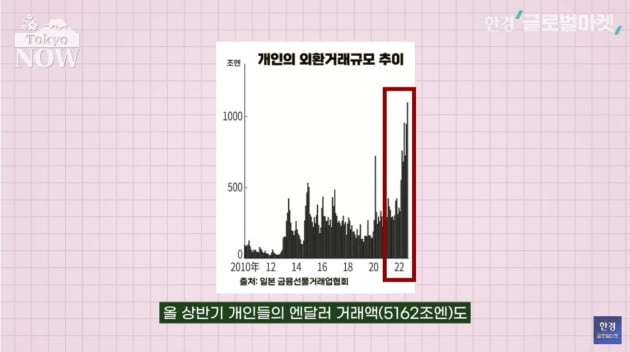

個人の外国為替取引が急増したのは、日銀が「金融緩和政策」を堅持したことで日米の金利差が急激に拡大した3月に始まった。 9 月の個人の円ドル取引額は、前年同期の 3.6 倍になりました。 今年上半期の円ドル取引額(5兆1620億円)も昨年の2.8倍に増えた。

日本人が円を捨ててドルなど他国の通貨に切り替える理由は、日本経済があまり魅力的ではないからです。 コロナショックで経済が打撃を受けた世界のどこの国でも同じでしたが、回復率は大きく異なりました。

米国、欧州連合(EU)、英国などの主要国の国内総生産(GDP)は、昨年の第2四半期と第3四半期にすべてコロナ前のレベル(2019年第4四半期)に戻りました。 一方、日本のGDPは、今年の第2四半期に、ライバルより1年遅れてCOVID-19以前のレベルに戻りました。

今年の第3四半期の日本の経済成長率は、前四半期と比較して年率ベースで-1.2%減少したことから、日本経済は依然としてコロナ19からのショックから立ち直っていると言えます.

経済構造の変化を牽引すべき企業も無力です。 かつて中国に打倒されたと考えられていた米国経済は、Google、Amazon、Apple などの IT 大手によるイノベーションのおかげで、首位の座を堅持しています。 このような革新的な企業は日本では珍しい。

昨年末、経済産業省が1万社の日本企業を対象に、これまで存在しなかったルールを発行して新しい市場を創出する意思があるかどうかを尋ねたところ、「はい」と答えた企業は30%未満でした。 この数字には、「事業計画には『市場をつくる』という内容が含まれている。 これは、主要 7 カ国 (G7) の中で最も低い値です。

「時代遅れの規制を撤廃し、政府への働きかけでも積極的に市場を開拓する」と回答した企業は37社にとどまった。 イノベーションを恐れない 37 社の売上高は、過去 10 年間で年平均 4% の成長を遂げています。 他の日本企業の売上高は、年平均でわずか 1% しか伸びませんでした。

GDP回復のペースと革新的な企業の数を見るだけで、日本人が資産を日本に残しておくべきか、それとも米国に移住すべきかの答えは明らかです。 頭の切れる外国人はとうの昔に日本を離れました。 東京証券取引所の取引高の半分以上を外国人投資家が占めています。

外国人投資家は、「アベノミクスブーム」(前首相の大規模な景気対策で株式市場が活況を呈していた時期)の2015年以降、毎年14兆円相当の日本株を売却(純売却)している。 2013 年の安倍晋三内閣)は沈静化した。

合併・買収(M&A)市場の動向を見ると、日本は外国人投資家にとっても魅力的ではないことが明らかになりました。 2019年以降、海外ファンドによる日本企業買収の話題は、企業(SI)からプライベート・エクイティ・ファンド・マネジメント・カンパニー(PEF)などの金融投資家(FI)に移ってきました。 最近日本企業を買収した外資系ファンドの中には、アップル、マイクロソフト、アマゾンなどのコングロマリットを見つけるのは難しい。 代わりに、ベイン キャピタル、KKR、CVC キャピタルなどの PEF が積極的に日本企業を買収しています。

日本のM&A市場の大きな手が企業からPEFに移ることは何を意味するのか? 日本経済新聞は「これは、グローバル企業がグローバル戦略を遂行するために必要な日本企業が減少したことを意味する。 日本にはもう企業も憧れの企業もありません。 米投資銀行(IB)の関係者は「グローバル企業は、日本企業だけが持っている技術や製品には関心がない」と語った。

東京=チョン・ヨンヒョ特派員hugh@hankyung.com

「邪悪なポップカルチャーの狂信者。極端なベーコンオタク。フード中毒者。思想家。流行に敏感な旅行オタク。コーヒーマニア。」

![ニュージーンズは日本の歌手? 不条理な論争にもかかわらず…ジャックポット500億ウォン [김소연의 엔터비즈]](https://m-bagle.jp/wp-content/uploads/https://cdn.hankyung.com/photo/202407/ZA.37178168.1.jpg)

![[뉴스 동서남북]「9月までに日朝首脳会談?](https://m-bagle.jp/wp-content/uploads/https://gdb.voanews.com/091e0000-0a00-0242-221b-08dabdaf7583_w1200_r1.jpg)

![[뉴스 인사이드] 日本「拉致された12人の送還に全力を尽くす」](https://m-bagle.jp/wp-content/uploads/https://gdb.voanews.com/CC1140EE-0987-4550-BD66-4475A17E5A58_cx0_cy1_cw0_w1200_r1.jpg)

![GameViewモバイルサイト、 [게임뉴스] Gravity日本支社、『Arctic Paradise』発売日ほか重大ニュースを発表](https://m-bagle.jp/wp-content/uploads/http://www.gamevu.co.kr/news/photo/202207/23449_60999_648.png)