資産運用会社は、上場投資信託 (ETF) に毎月配当を支払います。 実際、市場のボラティリティが高まるにつれて、株式市場の動きに関係なく、毎月現金を受け取ることができる月次配当商品への投資需要が増加します。

毎月の配当 ETFは、投資対象の資産や戦略によって毎月異なる配当を受け取り、長期的なパフォーマンスも異なります。 したがって、製品の比較も重要です。 専門家は、配当収入またはキャピタルゲインのいずれかに重点を置いて商品を選択するようアドバイスしています。

安定配当を重視するなら「カバードコールオプション」

マネージャーは最近、毎月の配当を伴う新しいETF商品を導入したり、既存の商品の流通サイクルを月単位に減らして商品の範囲を広げたりしています。

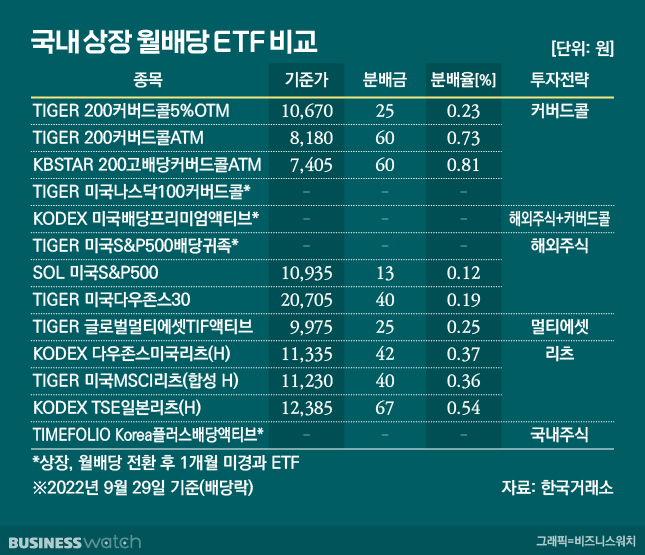

金融投資業界によると、14日、毎月の配当支払いサイクルを持つ毎月の配当を伴うETFは現在13本ある。 各商品は異なる投資戦略を使用しているため、毎月の分布や株価のボラティリティは異なります。

まず、ペイアウト率の違いです。 先月のペイアウトに基づくカバードコール戦略を採用するETFのペイアウト率は比較的高い。 実際、カバード コール ETF は、株式から受け取る配当に加えて、デリバティブ構造を通じて追加の収入を生み出すことができます。

カバード コール戦略では、現金で株を購入し、同時に同じサイズのコール オプションを売却します。 株式を現金で買うことでオプションの買いを売ることでプレミアムを稼ぎながら、株価が上昇したときにコールオプションの買い手の権利が行使されることで生じる損失を「カバー」する方法です。

現在、韓国では 4 つの月次配当カバード コール商品が上場されています。 「TIGER 200 Covered Call 5% OTM」、「TIGER 200 Covered Call ATM」、「KBSTAR 200 High Dividend Covered Call ATM」は、KOSPI 200 指数でカバード コール戦略を採用している銘柄です。「US Nasdaq 100 Covered Call」が発売されました。米国ナスダック指数でカバードコール戦略を採用。

オプションプレミアムによる追加収入を配当原資とするカバードコールETFは、ボラティリティの高い現在でも安定した配当が得られるメリットがあります。 しかし、相場が上昇すると、商品価格の上昇には限界があるため、相場をうまく利用することが難しくなります。

長期的なパフォーマンスが見込めるなら「代表的な指標」

配当を重視する投資家にはカバードコールETFが良い選択かもしれませんが、同時に利益を得たい投資家には、市場の代表的な指数などの株式に投資する商品が適しています。

実際、高配当KBSTAR200のカバードコールATMとTIGER200のカバードコールATMの過去3年間のパフォーマンスは、それぞれ-6.47%と-4.11%とマイナスの結果(-)を記録しています。

対照的に、ペイアウト率は低いものの、S&P 500 やダウ工業株平均などの代表的な株価指数に連動する商品の長期的なパフォーマンスは優れています。 「TIGER US Dow Jones 30」の3年利回りは8.94%でした。

最近では各商品の強みを活かしたアクティブETFも登場しています。 先月27日にローンチした「KODEX US Dividend Premium Active」は、配当成長株への投資に加え、カバードコール戦略を採用。

カバードコール戦略を基本としていますが、アクティブ型ETFなので、株価上昇時にはカバードコール戦略を使わなくても利益を出すことができます。 ただし、個別株に投資するため、代表的な指数商品に比べると相対的に安定性は劣ります。

カバードコール戦略を使わずに国内株に投資するETFも登場しています。 先月27日に発売された「TIMEFOLIO Korea Plus Dividend Active」は、韓国の高配当株に投資する商品です。 上昇市場では、市場をリードする株式の割合が増加し、下降市場では、配当を支払う株式の割合が増加します。

REITは安定した配当で税制優遇の恩恵を受ける

従来のインカム資産に投資して毎月の配当を求める商品もある。 「KODEX Dow Jones US REITs (H)」、「TIGER MSCI REITs (Composite H)」、「KODEX TSE Japan REITs (H)」、REITs (Real Estate Investment Company) などの不動産資産に投資して利益を追求するETF REITを含む債券や配当株に投資する「TIGERグローバル・マルチアセットTIFアクティブ」もあります。

先月の3つのREIT ETFのペイアウト率を見ると、日本のREITに投資する商品が最もペイアウト率が高くなっています。 米国の 2 つの REIT のペイアウト率はほぼ同じです。

REIT ETF は、他の ETF とは異なる税制上の優遇措置を受ける可能性があることに注意してください。 他の株式 ETF は配当所得税で 15.4% 課税されますが、REIT ETF は不動産ファンドの一部であるため、9.9% の税率が適用されます。

さまざまな種類の毎月配当型のETFが上場している状況では、投資性向や目的に応じて商品を選択することが重要だと専門家は考えています。 カバード コール ETF は配当の安定性が高いですが、長期投資の期待市場価値は低くなります。

管理業界のマネージャーは、「退職者がヘッジコールETFまたは配当志向のREIT ETFに投資することは適切だろう.利益率を求めることは有益だろう.」と彼は宣言した.

資産を増やす必要がある投資家は、月配当型ETFへの投資において、分配金を利用した再投資戦略をとるべきだという見方もあります。

サムスン アセット マネジメントの ETF アドバイザリーの責任者であるチェ チャンギュ氏は、次のように述べています。あなたが持っていること。 毎月定期的に目を通してください。」

「フリーランスのコミュニケーター。筋金入りのウェブ開業医。起業家。全学生。ビール忍者。」

![なぜ「上級事務」をしなければならないのでしょうか?[시니어비즈 인사이트] :ネイトニュース](https://m-bagle.jp/wp-content/uploads/https://news.nateimg.co.kr/orgImg/ae/2024/07/18/ae_1721250666241_51929_0.jpg)

![[일본 종합상사가 눈독 들이는 미래사업은? (12)] DXは既存の業務効率を超え、新たなビジネスモデルを目指す! ①](https://m-bagle.jp/wp-content/uploads/https://cdn.news2day.co.kr/data2/content/image/2022/11/17/.cache/512/20221117500161.jpg)